ご契約者様向けページ

USER PAGE前回の診断編で②と③に該当する方は、個人事業主への報酬支払い時には必ず源泉徴収しないといけません。(多少は大目に見てもらえるけど、やっておいた方が無難です)

ここではどうやって計算するのかと、源泉徴収した所得税をどうやって納付するのかを解説します。

【源泉徴収額の計算方法】

・支払う金額が100万円以下の場合 支払金額×10.21%

・支払う金額が100万円以上の場合

└100万までは上記と同じ×10.21%

└100万を超えた部分に×20.42% の合計

計算の基となる支払金額は税込でも税抜でも問題ありません。

例えば外注費で11万(税込)を支払う場合

・税抜額で計算

→10万円×10.21%=10,210円(源泉徴収する額)

→10万円-10,210円+10,000円(消費税)=99,790円(相手に支払う額)

・税込額で計算

→11万円×10.21%=11,231円(源泉徴収する額)

→11万円-11,231円=98,769円(相手に支払う額)

どちらで計算しても支出額は11万円になります。

CSTaxのような士業は慣例的に税抜額で計算しますが、「税込10万円」のように消費税額を逆算しないといけない場合は税込額で計算した方が楽です。

計算を間違えてしまっても罰則などはありませんのでご安心ください。

【納付書の書き方と納付方法】

「青色事業専従者に給与を払う場合その2」の納付書の書き方とほとんど同じですが、報酬や料金の納付書は専用のものがあるのでそちらで納付します。

最大の注意ポイントは、給与と税理士など士業に払う報酬の源泉所得税と違い、納期特例の届出をしていても、外注代などの報酬の支払いは支払った翌月の10日までに金融機関か税務署の窓口で納付しなくてはいけないということ。(ここ重要!)

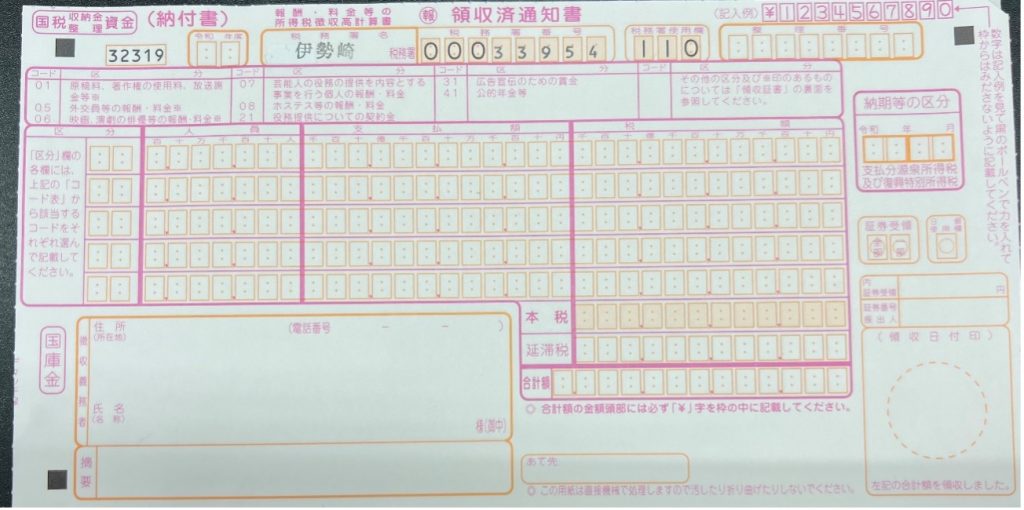

専用の納付書がこちら↓

自分から動かないと貰えないので、地元の税務署に「報酬・料金等の源泉納付書ください」と連絡して取りに行ってください。税務署によっては郵送で送ってくれる場合もあります。

整理番号や納付者の情報は入っていないことが多いので、その場合は自分で記入します。

では実際に記入してみましょう。

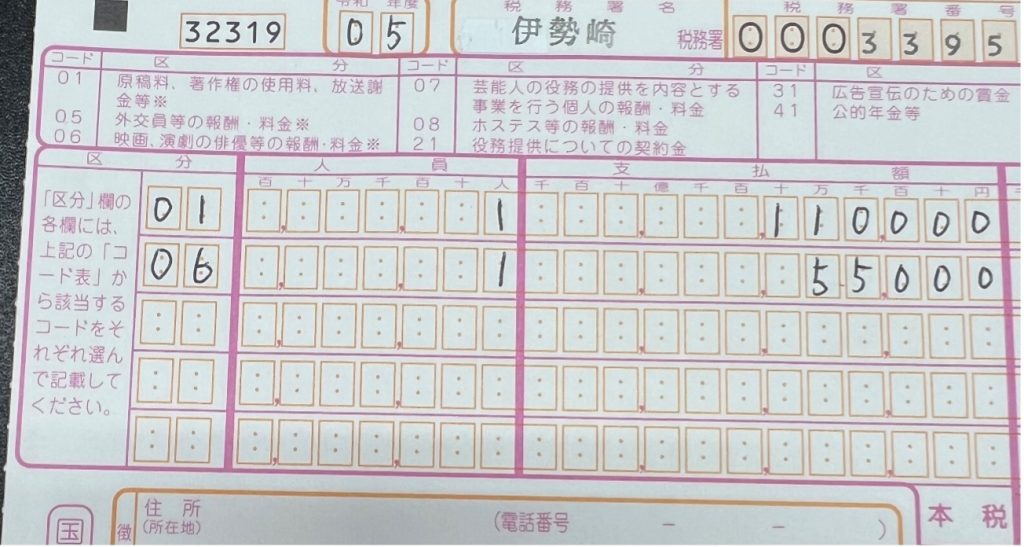

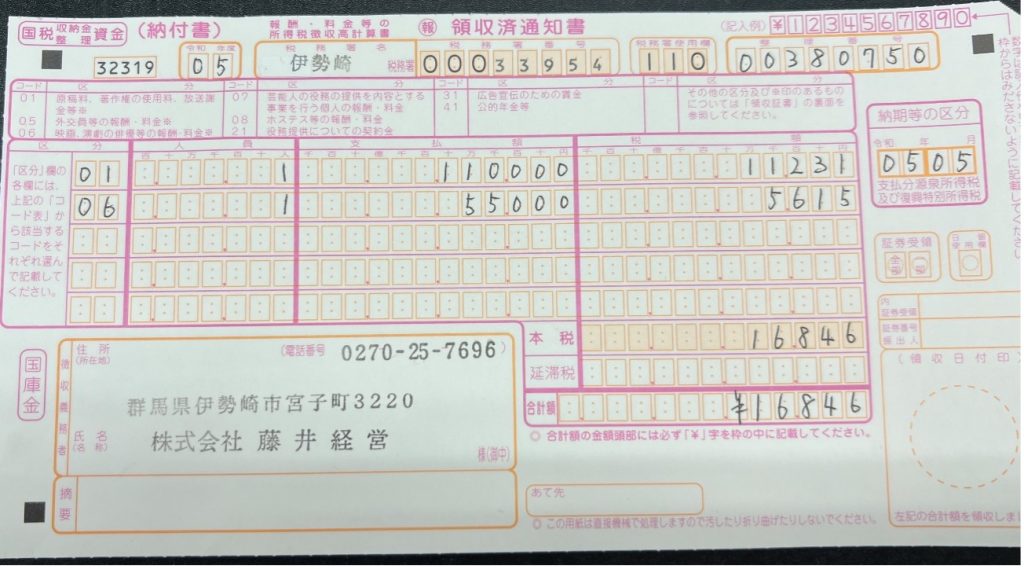

今回は5月にイラストレーターに外注代110,000円と、声優さんに55,000円を支払ったとして記入します。

① 上部の年度欄や整理番号欄、納期等の区分に記入します。

② 「区分」の欄にコードを入れて、延べ人数、支払額を区分ごとにその月の総額で記入します。

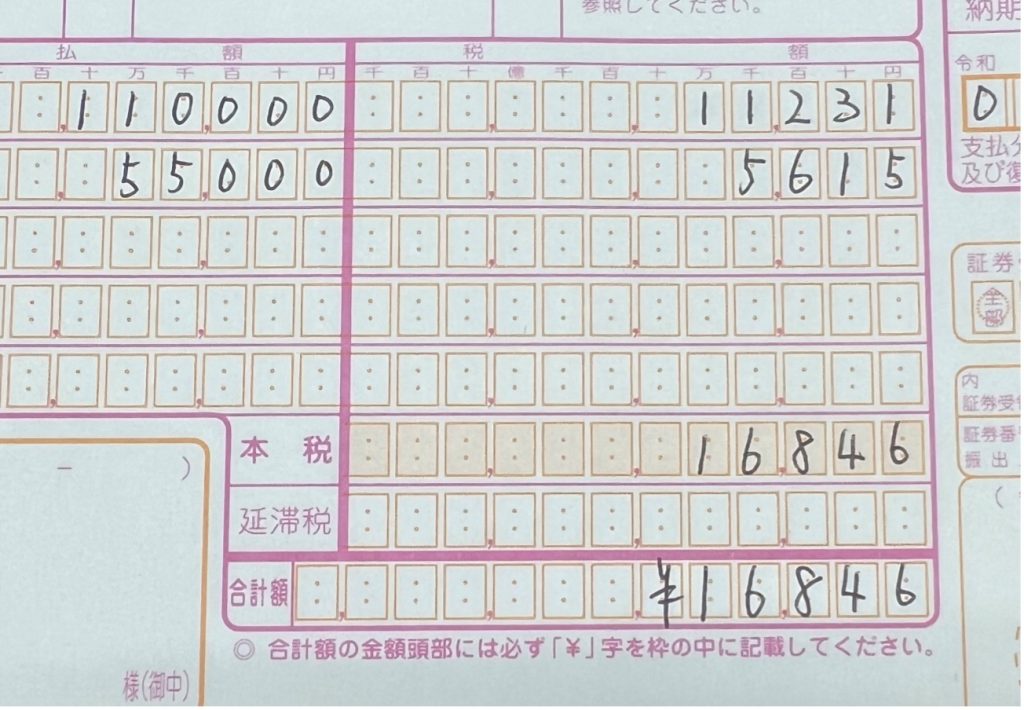

③ 計算した税額を記入します。(今回は税込金額で計算しました)

税額の合計を「本税」の欄に記入し、さらに2段下の「合計額」の欄に記入します。「合計額」の欄だけは金額の頭部に¥マークを忘れずに!(納税額の偽造防止です)

④ 納税者の情報も記入します。

写真のようにゴム印でもいいですが3枚複写なのですべての用紙に押してください。

ここまで記入できたら、金融機関に行って納付すれば終了です。

原則として支払い行った翌月の10日までに納付するのがルールですが、期日を過ぎて納付しても納付税額が10万円以上でなければ不納付加算税は免除されます。とはいえなるべく納付忘れのないように心がけましょう。